티스토리 뷰

목차

▣종합소득:

이자●배당●사업(부동산임대)근로●연금●기타소득

※신고 납부 기한이 공휴일, 토요일인 경우 그 다음날 까지 신고 납부 가능

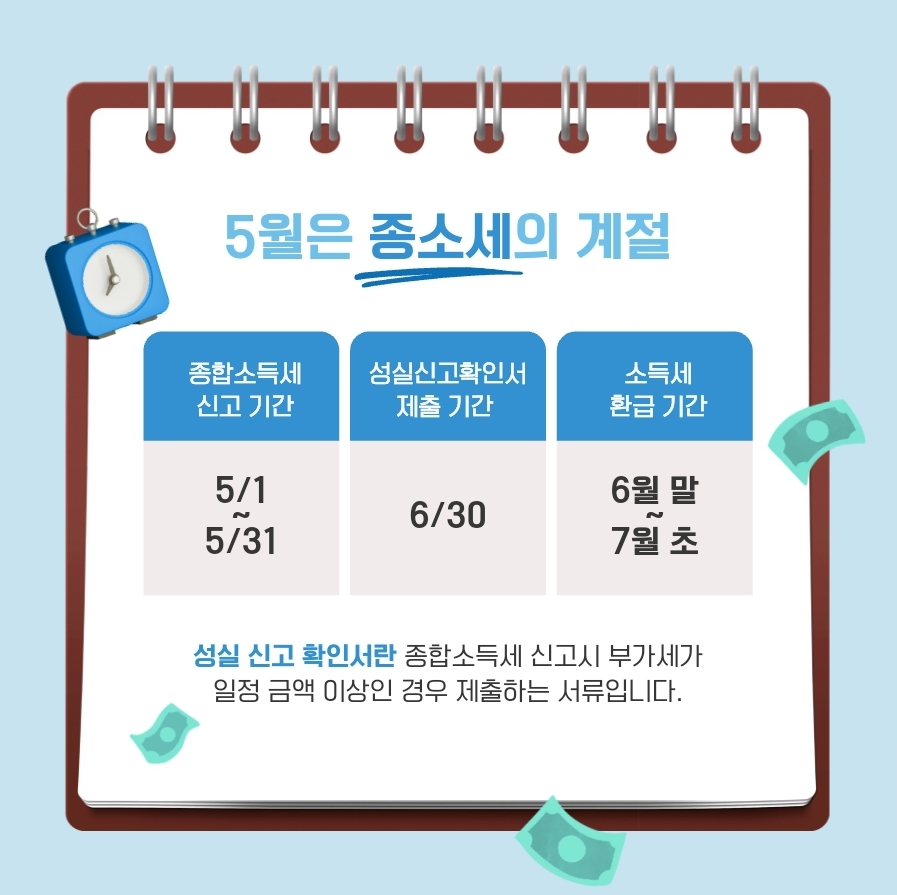

▣종합소득세

▶당해 과세기간에 종합 소득액이 있는 사람은 다음해 5월 1일부터 5월 31일까지

소득액에 대한 세금을 신고하여 순수익에 대한 세금을 납부 하여야 합니다.

예)23년 귀속 종합 소득액--->

24년 5월 1일부터 5월 31일까지

▣종합소득세 신고

▶2023년 귀속 종합소득세 확정신고●납부와 관련하여 국세청에서는 복합 경제 위기등으로 경영에 어려움을 겪고 있는 납세자에게 적극행정의 일환으로 아래와 같이 납부기한을 9월 2일까지 직권연장 하는 등 세정지원을 실시하고 있습니다.

①성실신고 확인서 대상 외:24년 5월 31일---> 24년 9월 2일(최장 3개월 연장)

②성실신고 확인서 제출자:24년 7월 1일---> 24년 9월 2일(2개월 연장)

<'23년 귀속 종합소득세 확정신고 시 납부기한 직권 연장 내용>

| 구분 | 지원대상 | 요건 | 제외 |

| 수출기업 | ● '23년 수출액이 매출액의 50% 이상인 중소기업 ● 관세청 ● KOTRA가 선정한 수출 중소기업 |

24년 5월 31일까지 소득세 신고 (성실신고확인서 제출자는 7월 1일) |

금융소득 2천만원 초과자 |

| 건설 ● 제조업 | ●'23년 1기 매출 실적이 전년 동기 대비 30% 이상 하락한 사업자 | 해당 없음 | |

| 음식 ● 소매 ● 숙박업 | ●'23년 1기 매출 실적이 전년 동기 대비 30% 이상 하락한 사업자 ●부가가치세 간이과세자로 연간 매출 8천만 원 미만자 |

◑납부기한 직권연장된 경우 분납기한도 ;24년 11월 4일까지 연장됩니다.

◑직권연장 대상이 아닌 납세자도 신고납부에 어려움이 있어 연장신청을 하는 경우 적극 지원합니다.

*[홈텍스] 로그인> 국세증명 ● 사업자등록 ● 세금관련신청/신고> 세금관련 신청 ● 신고 공통분야> 신고납부 기한연장 신청/내역조회> 신고분 납부기한 연장신청

*[손텍스] 로그인>국세증명 ● 사업자등록 ● 세금관련신청/신고> 세금관련 신청 ● 신고 공통분야> 신고납부 기한연장 신청/내역조회> 신고분 납부기한 연장신청

▶종합소득세를 확정신고 하지 않아도 되는 경우

| 근로소득만 있는 사람으로서 연말정산을 한 경우 | <확정신고 해야 하는 경우> -2인 이상으로부터 근로소득 ● 공적연금소득 ● 퇴직소득 또는 연말정산대상 사업소득이 있는 경우(주된 근무지에서 종된 근무지 소득을 합산하여 연말정산에 의하여 소득세를 납부함으로써 확정신고 납부할 세액이 없는 경우 제외) -원천징수의무가 없는 근로소득 또는 퇴직소득이 있는 경우(납세조합이 연말정산에 의하여 소득세를 납부한 자와 비거주연예인 등의 용역제공과 관련된 원천징수절차특례 규정에 따라 소득세를 납부한 경우 제외) -연말정산을 하지 아니한 경우 |

| 보험모집인 ● 방문판매원 ● 계약배달 판매원 사업소득으로서 소속회사에서 연말정산을 한 경우 | 직전 과세기간의 수입금액이 7,500만원 미만이고, 다른소득이 없는 경우 |

| 퇴직소득과 연말정산대상 사업소득만 있는 경우 | |

| 비과세 또는 분리과세되는 소득만 있는 경우 | |

| 연 300만원 이하인 기타소득이 있는 사람으로서 분리과세를 원하는 경우 |

▣종합소득세 신고하기

▣종합소득세 신고방법

①홈텍스 또는 손텍스를 이용하여 신고

②ARS(전화)로 신고

③관할 세무서를 방문하여 신고

④세무대리인을 통해 신고

▣종합소득세 신고 대상

근로소득●이자소득●배당소득●사업소득(임대소득)●연금소득 등 소득이 종합적으로 있는 사람

▣소득금액 계산

▶장부를 비치기록하고 있는 사업자는 총수입금액에서 필요경비를 공제하여 계산합니다.

▶장부를 비치기장하지 않은 사업자의 소득금액은 다음과 같이 계산합니다.

1)기준경비율적용 대상자(①,② 중 작은금액)

①소득금액=수입금액-주요경비-(수입금액X기준경비율:복식부기의무자의 경우 추계과세 시 기준경비율의 1/2 을 적용하여 계산) 주요경비=매입비용+임차료+인건비

②소득금액=<수입금액-(수입금액X단순경비율)>X배율:2023년 귀속 배율:간편장부대상자 2.8배,복식부기

의 무자 3.4배

2)단순경비율적용 대상자

소득금액=수입금액-(수입금액X단순경비율)

<종합소득세 세율>

| 과세표준 | 세율 |

| 1,200만원 이하 | 6% |

| 1,200만원 초과~5,000만원 이하 | 15% |

| 5,000만원 초과~8,800만원 이하 | 24% |

| 8,800만원 초과~1억 5,000만원 이하 | 35% |

| 1억 5,000만원 초과~3억원 이하 | 38% |

| 3억원 초과~5억원 이하 | 40% |

| 5억원 초과 | 42% |